新闻中心 News 分类>>

乐鱼中国“高端车”席卷新加坡

是新加坡核心商业区的一条主要街道。这条繁华的金融街两侧大牌林立,国际感十足,时常吸引一些好莱坞电影来此取景。

90后女生雨嘉在新加坡读完硕士后留在当地工作,据她观察,在新加坡的公路上中国汽车的身影越来越多。漫步街头,偶尔闪现的比亚迪、上汽MG、上汽大通、广汽埃安,也会令人“眼前一亮”。

而最近,中国新能源车企又有新动作。吉利旗下高端品牌极氪在8月初宣布,旗下极氪X正式进入新加坡,首家门店将在8月底开业。几乎同时,小鹏汽车高端车型小鹏G6也在新加坡开启了预售。

“曝光率”不断攀升的背后,是中国车企在新加坡结结实实的市占率。今年前四个月,从国家来看,中国品牌在新加坡注册登记的新车中占18.4%,领先于韩国(8.1%)、非德国的欧洲品牌(4.8%)和美国品牌(4%)。

新加坡艺术科技博物馆有“新加坡的欢迎之手”美誉。而当天的现场,据称也十分热闹,吸引了许多年轻人来此试乘。

与此同时,极氪坐落在新加坡9 Leng Kee Road的首家门店,也在紧锣密鼓的准备中,预计于8月底正式开业。门店共上下两层,约1300平方米,同时具备销售和交付功能。此外,官方表示,极氪009预计今年9月也将在新加坡市场开售。

在极氪亮相新加坡的前两天,小鹏汽车在新加坡中央商务区也开了一家快闪店。在快闪店内,消费者可以体验到小鹏G6的空间、智能交互系统和智能驾驶系统。同时,小鹏汽车也在新加坡市场开启了产品预售。据悉,小鹏汽车预计在今年9月在新加坡开设首家正式门店。

更早之前,今年3月28日,新加坡和谐BYD店在Robinson Road盛大开业。正如本文开头所讲,新店从设计到体验,都展示出一种科技和绿色理念。

比亚迪、极氪、小鹏,在国内大众眼中的定位感有时并不清晰,毕竟比亚迪、吉利汽车此前也曾是国内低价车的供应者,而近年来他们则都在推出高端车型和子品牌。但今年以来他们在新加坡的亮相,却给人十足的高端感——从选址的地点、到门店的设计等等。

而最直接的高端感是价格——据极氪官方微信号“极氪ZEEKR”消息,极氪X在新加坡标准版售价199999新元起(约合人民币108.3万元),旗舰版214999新元起(约合人民币116.5万元)。按人民币计价,这可是名副其实的“百万豪车”。

要知道,极氪X在国内的价格约17.9万元~22万元,这意味着,该车型在新加坡的售价是国内的近5倍。

而且这个高价,目前似乎又仅存在于新加坡:极氪X在泰国起售价是119.9万泰铢(约合人民币24.4万元),墨西哥的起售价是79.9万比索(约合人民币32.16万元),在德国起售价为44990欧元(约合人民币35.27万元),即便在被认为“富得流油”的阿联酋,极氪X的起售价也只有17.09万迪拉姆(约合人民币33.5万元)。

考虑到各国车辆进口政策不同,加上物流、关税等其他成本和自留利润空间,极氪X在海外售价略高于国内是可以理解的,但翻了近5倍,摇身一变“百万豪车”的操作,还是有些惊人。

其实不止刚刚开售的新车型,已在新加坡扎根的其他品牌和车型价格也很高。如特斯拉Model 3,国内售价大约24万,新加坡是23万新元(约合人民币124.2万元);比亚迪海豚国内12万,新加坡是14万新元起(约合人民币76万元),比亚迪元PLUS(新加坡称为BYD ATTO 3)国内13万,新加坡是15万新元起(约合人民币105万元)。

一个更广为人知的例子是,奇瑞汽车早前曾将旗下的“奇瑞QQ”车型引入新加坡,这款在国内售价只有4万~5万元的小型车,在新加坡的售价约8.6万新元(约合人民币46万元),网友调侃这相差十倍的售价为“麻雀一夜变凤凰”。

事实正如前面的例子,在新加坡,几乎所有在售汽车的价格,放在全球都是最贵的。瑞士宝盛集团(Julius Baer)发布的《2024年全球财富及高端生活报告》指出,新加坡汽车价格比全球平均水平高出155%,是全球车价最高的城市。

核心是因为,新加坡国土面积不大——只有735.2 平方公里,比北京朝阳和丰台两区面积之和还要小一点,却生活着近600万人口。为了缓解交通压力,政府对汽车增长有着严格的限制。想要拥有一辆车,就要先得到一张“拥车证”(COE),同时还要面对高昂的税费。

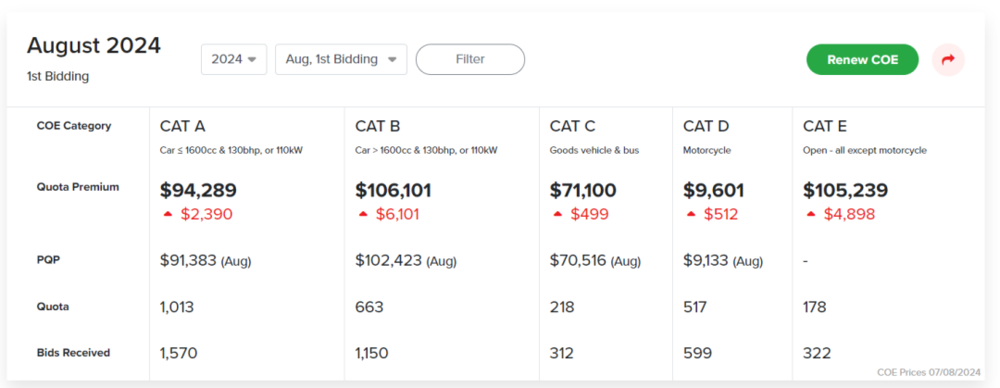

如今这张证的价格,可以用令人咋舌来形容。今年4月,大型及豪华车组和公开组的拥车证价格,已经突破10万新元(约合人民币54万),最高价18万新元(约合人民币97万)。而最新的数据显示,8月份豪华车组(CAT B)的拥车证第一轮招标价再次上涨,已来到106101新元,不夸张地说,单是一张拥车证的价格就足以在国内买一辆中档BBA了。

而拥车证基本上都是由经销商代客户竞拍。因此新车宣传海报上的价格,可以理解是个“打包价”,极氪X 199999新元的售价里,拥车证可能就占了一半。

一家航运公司提供的数据显示,去往新加坡的海运价格按每立方米计费,从上海出发到新加坡海运拼箱价格为首重2000元/立方米(含提货费,清关费等),续重1500元/立方米,重货按500KG一立方换算,不足一方按一方计算。而极氪X国内公布的车重约为2500KG,以此计算,将该车型运到新加坡港口的货运成本,就需要8000元人民币(约合1500新元)。

除了拥车证和航运费用两个大头外,新加坡与车相关的其他税费也相当昂贵,如关税(到岸价*20%)、注册费(到岸价*100%以上)、消费税(到岸价*9%)、环境税等,对车企也是一笔不小的开支。

这还没算门店的建设成本、市场营销投放成本。所以看上去在新加坡有高昂的汽车售价,但对车企而言,利润却并不一定比国内更高。

中国城市专家智库委员会常务副秘书长林先平认为,车企相关车型在新加坡的高售价并不一定能够带来高利润,还需要考虑市场竞争、销售渠道品牌知名度等因素。同时,新能源汽车市场的竞争不仅仅是价格竞争,还包括技术、服务、品牌等方面的竞争。

其次,市场竞争情况也是影响销售利润的重要因素。新加坡电动汽车市场虽然增长迅速,但竞争也日益激烈。日系、德系在新加坡拥有较深的历史积淀,韩系、美系等品牌也深耕多年,国产品牌需要面对来自其他国际品牌以及本地品牌的竞争。

多家新能源车企财报也显示,单纯靠销售车辆所带来的利润十分有限。2024年Q1特斯拉和比亚迪的净利率分别为5.37%和3.82%,勉强站上盈利线。而极氪和小鹏两家刚刚布局新加坡的车企,净利率低至-13.72%和-20.89%。考虑到在新市场上面对的宣传推广成本,两家在新加坡的利润率可能更低。

而对消费者而言,买车之后还要面对电子道路费、保险路税等其他开支,还有平均每年9000新元的日常开支。因此,在新加坡拥有一辆汽车,绝对是“富人的专利”。

“新加坡拥车证每个月公开投标两次,要委托银行或者4S店帮忙投标,投标前要先交1万新元押金,流程很复杂。”另外她还强调,新加坡停车也很难,因为车位太少了,如果去商业区的停车位就要支付2~5新元/小时的停车费,4~5小时停完就是70~80元人民币。

比亚迪车主Young介绍,在新加坡买车,既可以到授权经销商的4S店,也可以通过平行进口商(购买)。

“4S店的优势是售后服务比较齐全,维修也有保障。包括整车销售、零部件、官方售后服务等业务一条龙解决,但是收费相对较高。而平行进口商销售的车辆和4S店所销售的车基本没有区别,价格相对较低,基本上能便宜1万~2万新元。”Young说道。

Premium Automobiles是极氪的经销商,同时也是小鹏汽车的经销商。它是一家成立于1999年的本土经销商,是奥迪汽车在新加坡的独家经销商。

经销商Vincar目前代理着广汽埃安及哪吒汽车两大品牌。Vincar也是新加坡本土品牌,1989年以二手车起家,后将业务逐渐延伸至新车进出口,代理多个来自欧洲和日本的新车型。

其中Sime Darby是马来西亚历史最悠久的跨国公司之一,1982年便已进入新加坡市场,是全球最大的宝马汽车经销商之一,同时也是全球最大的劳斯莱斯经销商。

东西经纬新能源(成都)有限公司CEO姜昆苹认为,借助经销商渠道进入一个新市场有两大好处,一是降低风险,快速验证自己的品牌在本地的接受度。同时,减少主机厂自己的资金投入,让经销商备货。二是本地渠道更了解本土的文化,有现成的本土客户群体,可以直接嫁接各种资源,形成“借力使力”的效果。

一位券商分析师告诉霞光社,鉴于保护本土工业基础、促进经济发展,以及提升本土就业水平等多重因素的综合考虑,东南亚国家更加欢迎合资经营、本土设厂以及设立分公司等经营方式,这些模式能够实现与当地经济的利益共享,因此更受欢迎。

也有业内人士表达了自己的担忧,“商贸公司+海外总代”模式进入难度低、资金要求低,但难点在于售后及服务无法管控,无法建立品牌力与客户掌控力;“商贸公司+当地经销商体系”模式,则要求从培训体系、业务流程、数字化能力构建本地化属性,对资金投入以及当地管理能力要求高,风险也更高。

虽然中国新能源汽车品牌拥有技术优势,可是在品牌认知、售后网络、本地化运营、消费者心理、供应链等多方面仍存在挑战。

中国社科院副研究员王鹏也认为,如果非要说当下新能源汽车出海存在哪些问题,第一个问题就是在高端新能源汽车市场的出口比例比较低,目前的全球高端市场可能还是集中在奔驰、奥迪等传统车企上,我们的中高端车型需要进一步提升服务和知名度。第二则是中国整车的品牌还需要进一步树立,通过中国制造,让全球认识中国品牌,才能真正的讲好中国故事。

即使在中国消费者看来,中国新能源车已经在向高端化走,但Chua对中国品牌汽车的认知还停留在十多年前——那种技术相对落后、质量控制不严等负面印象上,直到他进入中国车企工作一段时间后,这个印象才有所改观。

截至今年8月,新加坡全岛约有6200个充电桩,同期新加坡的电动汽车保有量接近18000辆,整体的车桩比约3:1,但还远低于1:1的目标值。加上新加坡没有“固定车位”这一概念,基本都是先到先停,国内常见的家充桩的模式在当地很难推广。

除了车企,中石化、中石油也发展起充电业务。中石化去年11月在新加坡所属加油站,推出全新的电动汽车充电服务PIT(POWERINTIME)。中石油下属企业新加坡石油公司,也与当地国企新加坡能源集团(简称SP Group)签署充电合作协议,计划在5座自有加油站安装快速充电桩。

按照新加坡公布的《2030年绿色发展蓝图》,预计到2030年,新加坡充电桩基础设施建设将从2.8万个增加到6万个。这意味着,现在正是中国充电桩向新加坡拓展的良好时机。

在与当地企业的深入合作中,中国企业不仅向市场提供了产品,还更深层次地参与了技术革新。例如比亚迪就与新加坡科技研究局通讯研究院签署合作协议,联合研发无人驾驶电动汽车技术。理想和蔚来也先后在新加坡设立研发中心。据媒体报道,理想组建的新加坡团队,主要负责SiC功率芯片的研发;蔚来与新加坡本地科研机构合作,建立人工智能与自动驾驶研发中心。

乘用车市场信息联席会秘书长崔东树认为,车企出海不能丢掉产业链优势,所以最好的办法就是“抱团出海”。所谓“抱团”,就是头部车企出海投资建厂的时候,把自己的供应链伙伴带出去。反过来说,如果你是这些车企的供应商、服务商,那么抱紧车企,就是最好的策略。

航盛电子董事长、总裁杨洪在2024年合作伙伴大会上也表示,汽车出海一定是全产业链抱团出海,而且是产能、服务、品牌、供应链的“新出海”。汽车零部件企业要想做全球化企业和百年老店,业务必须要拓展到海外,用好全球的技术、资源、人才,构建当地化的研发、生产、供应链能力。只有这样才能构建成本优势和供应链优势。

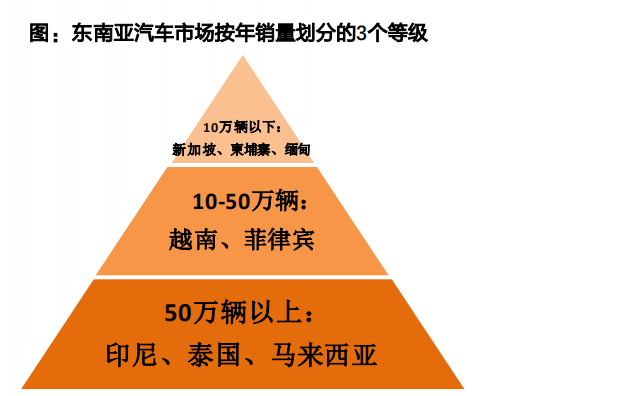

天风证券研报中,按汽车市场按年销量给东南亚划分了三个等级,其中新加坡、柬埔寨、缅甸以10万辆及以下的年销量“垫底”。

作为一个以华人为主体的岛国,新加坡实力却并不简单。它号称“东南亚的影子首都”,既是全世界最小的国家之一,也是全世界最富裕的国家之一;既是东南亚人均收入最高的国家,也是东南亚华人人口比例最高的国家。

虽然新加坡是面积上的“弹丸小国”,但却是整个东南亚地区的工业大国。新加坡是全球第三大炼油中心,同时也是世界主要的电子设备、精密机械制造基地,生产的电脑硬盘、半导体产品和生物医药远销全球,位列“2019年全球城市经济竞争九力20强”的第三位。

此外,新加坡另一大优势就是金融资本多。客观上其已成为东南亚的“瑞士银行”和东南亚的“华尔街”,与中国香港一起承担着海外华人资本流动的“桥梁”作用。中国对参与“一带一路”倡议国家的总投资中,约有四分之一是通过新加坡实现的。

深度科技研究院院长张孝荣认为,相比于泰国和欧洲市场,新加坡虽然市场规模较小,但其作为国际金融中心和科技创新重镇,为中国车企提供了独特的价值。新加坡的开放政策环境、完善的基础设施和丰富的合作资源,为中国车企在研发、生产到市场测试等方面提供了全方位支持。此外,新加坡对电动汽车的积极政策和市场接受度,也为中国车企提供了良好的商业机会

新加坡不仅对中国企业有吸引力,同时也被许多东南亚国家视作为离岸中心。很多亚洲公司,如日本企业、印度企业、泰国企业也落户于此。据新加坡企业发展局统计,截至2022年,有超过7000家跨国公司在新加坡设立营运机构,其中有4200家在新加坡设立区域总部。

知名战略定位专家、福建华策品牌定位咨询创始人詹军豪指出,新加坡作为东盟的核心成员国,其市场影响力辐射整个东南亚地区。在中国车企在新加坡站稳脚跟后,可以利用其地缘优势和市场经验,快速向周边国家扩张。

Premium Automobiles董事经理李浩伦也提到:“新加坡在东南亚占据‘明星’市场的地位,是一个重要的展示平台。如果中国EV车商能在新加坡站稳脚步,就有机会向东南亚的消费者展示其产品和品牌形象,打开更广阔的东南亚市场大门。”

外界普遍认为,新能源汽车带给中国汽车产业的机遇,与日系车企在上个世纪70年代所面临的机遇类似。

1960s~1980s阶段是日系车企的出海初期,主要通过整车出口方式扩大汽车市场;1980s~20世纪末,许多国家陆续提高进口关税,提高贸易壁垒,整车出口的成本增大,迫使日系车企在海外建立生产基地;21世纪后,日系车企在海外的布局已较完善,在不同国家和地区建立了生产基地和销售网络,海外汽车生产量和销量进一步攀升,一度达到本土销量的四倍。

从路径上看,中国车企也会经历相似的过程。崔东树认为,中国车企当下面临的机遇,甚至大过日本车企在上个世纪70年代面临的机遇,“在石油危机的背景下,油价高企,日本车企迎来发展机遇,但本质仍是同质化竞争,而中国车企目前在电动车方面的优势更偏向于差异化竞争。”

日系车之所以能在东南亚多国占据较大份额,离不开其优秀的体系能力和服务能力。以丰田、本田为代表的车企在海外注重团队作战,车企与零部件企业相互协同,商社的信息系统每天传送客情情报超6万份,形成了强大的跨文化服务能力。

但是,我国车企进入东南亚国家时间较晚,4S店数量不足,且较好的位置已被日系车4S店占据,体系能力不敌日系。另外,目前我国车企的零部件仍需要从中国运输,给维修服务的时效性带来巨大挑战。

着急出海的中国新能源车品牌,眼下除了关注销量和榜单,更急切的是需要与合作伙伴一起,构建起具备看车、试车、买车、修车“一条龙”能力的服务体系,未来才有机会获得更多消费者青睐。

今年前四个月,从国家来看,中国品牌在新加坡注册登记的新车中占18.4%,领先于韩国(8.1%)、非德国的欧洲品牌(4.8%)和美国品牌(4%)。 怎么都是低的?合起来也只有30%。

今年4月9日,“比亚迪单车净赚9000元”的微博话题登上了热搜。事实上,这9000元给的还是保守了,2023年比亚迪一共卖出302.4万辆车,创造了300亿人民币的净利润,以均价15.98万元计算,每卖一辆车净赚约8600余元。————这是病句吗

乐鱼(中国)leyu·官方网站

乐鱼(中国)leyu·官方网站  2024-11-20 02:57:13

2024-11-20 02:57:13 浏览次数: 次

浏览次数: 次 返回列表

返回列表 友情链接:

友情链接: